日本の一人当たりGDPは19位とかつての姿からは予想もされていなかった状態になっています。

10年以内には韓国や台湾よりも下回ると予測されています。30年間も長い間給与水準は上がらず今後も経済成長できそうな兆しはありません。

このような経済環境のなかで個人が将来の備えとして、資産形成を図る方法の1つとして「不動産投資」の手法について改めて考えてみます。

不動産投資の種類

不動産投資には収益用物件を取得して家賃収入を得る賃貸事業、取得した物件が大きく値上がりした時点で売却する転売事業と大きく2つの種類があります。

現在は取得した不動産の値上がりによる投資手法は現実性がなく、賃貸事業をおこなうことによる「インカムゲイン」が主流といえます。

賃貸事業をおこなうには大きな資本が必要です。資本は土地と建物の取得に使われます。事業をおこなう主体は個人の場合と法人の場合があり、個人の場合はいわゆる「大家さん」であり、法人が事業主の場合は賃貸事業をおこなう不動産会社になります。

とここまでが不動産投資に対するこれまでのイメージですが、現代はこのイメージが大きく変わってきています。

賃貸事業を成立させるには資本と経営という2つの要素がしっかりと機能しなければなりません。そしてこの2つの要素は別々に構成され、それぞれが社団であることです。

社団は法人であることが多いのですが、法人ではない場合もあります。そして「大家さん」のように個人が重要な役割を持つことはなく、賃貸事業に参加する人たちは限られた範囲での責任を担い、それぞれの機能を発揮するシステムが生まれています。

そのような新しい不動産投資のスタイルを生んだのが「不動産の証券化」です。

不動産の証券化とはなにか?

不動産投資には多額な資金が必要です。しかし不動産を証券化することにより小口投資が可能になりました。

つまり投資家はたとえば1万円単位といった、少ない単位の資金で不動産に投資することができる方法が実現したのです。

その方法とは次のような仕組みにもとづくものです。

- 不動産特定共同事業

- 不動産特定共同事業(特例事業)

- 特定目的会社

- GK-TK

- J-REIT

不動産特定共同事業

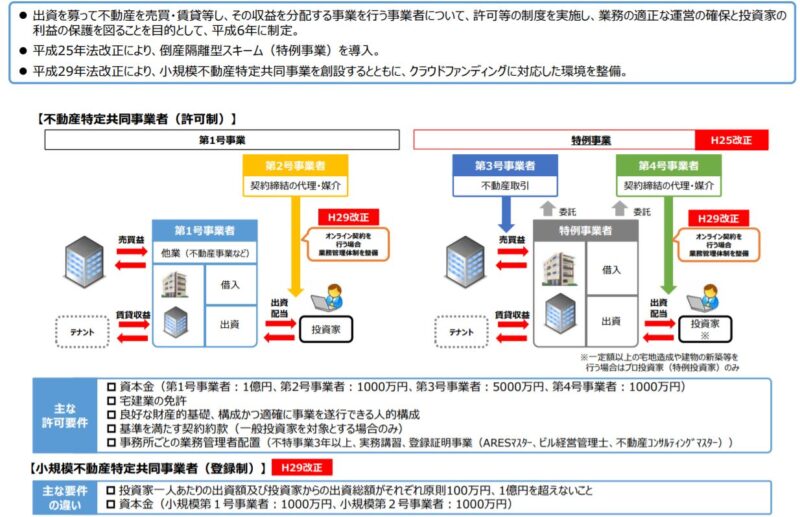

不動産特定共同事業は1995年に施行された「不動産特定共同事業法」にもとづく事業ですが、2013年、2017年、2019年とたびたび改正され、現在はクラウドファンディングによる資金調達が可能となり不動産投資の有力なスキームとして成長しています。

2013年の改正により特別目的会社(SPC)が事業主となる、倒産隔離を可能とする「特例事業」制度が生まれ、投資家にとってより安全な投資ができるようになったのです。

不動産特定共同事業は許可制となっていますが、要件を緩めて登録制にした「小規模不動産共同事業」の制度が2017年の改正により生まれています。小規模不動産共同事業は中小規模の不動産事業者でも参入できるようにしたものであり、不動産証券化による投資スキームがより身近になったと言えるでしょう。

出資するにあたっては類型に2種類あり任意組合型と匿名組合型があります。任意型と匿名型の違いをわかりやすくまとめると以下のようになります。

| 任意型 | 匿名型 | |

| 最低出資額 | 高額 | 少額 |

| 不動産所有権 | 登記する | 登記しない |

| 運用期間 | 長い | 短い |

匿名型は出資額を1万円程度とすることが多く、運用する不動産所有権登記をおこなわない「匿名型」のほうが手続きが簡単であり、クラウドファンディングは匿名型とすることが多いです。

特定目的会社

不動産の流動化・証券化を図る方法として「特定目的会社(TMK)」を設立しておこなう事業です。

不動産特定共同事業は「不動産特定共同事業法」にもとづきますが、特定目的会社(TMK)は「資産の流動化に関する法律」という別の法律にもとづきます。

TMKは不動産を取得するにあたり金融機関からの融資や社債の発行による資金調達と、投資家からの出資により資金調達をします。

不動産会社がリースバックにより取得した賃貸物件を、子会社として設立したTMKに物件を譲渡し、親会社の貸借対照表から資産と債務を分離する「オフバランス」をおこなうケースが増えており、TMKはこのようなシーンにおいて有効活用されています。

投資家はTMKが発行する証券を購入し出資をおこないます。

なおTMKが取得する資産は現物不動産の場合と、不動産を信託することにより生まれる受益権を取得する場合があります。

GK-TK

賃貸運用する不動産の原所有者から信託受益権を買取る合同会社(GK)が主体となるスキームです。

合同会社(GK)は金融機関からの融資と匿名組合契約(TK)による投資家からの出資を受け、原所有者に受益権取得代金を支払い受益を取得します。

一方、原所有者は信託銀行との間で不動産管理と信託契約を締結し、信託銀行が形式的に所有者となって信託受益権としての有価証券を発行しGKが保有します。そのうえでGKは出資者である投資家に受益権の配当をおこないます。

なおGKはペーパーカンパニーのため、アセットマネジメント会社に実際の運用業務を委託します。

*信託銀行との間で信託契約を締結するのは、GKが不動産を所有してしまうとこのスキームが使えないため、形式上信託銀行が信託の委託者である構成とします。

J-REIT

「投資信託及び投資法人に関する法律」にもとづき設立する投資法人が主体となるスキームです。

投資法人は実物不動産や信託受益権を取得します。資金調達は金融機関からの借入や投資法人債と投資家からの出資によります。

投資家は証券取引所に上場されたそれぞれの投資口を購入し配当を受けることができます。

直接J-REIT銘柄を購入する方法とJ-REIT銘柄を組み入れた投資信託もあり、株式投資と同じ感覚で不動産投資が可能になっています。

コメント